作者:Revc

當前整個加密行業(yè)正沉浸在牛市的熱鬧氛圍中,加密市場與美元資本盛宴交錯上演,推杯換盞之間,人們似乎忘記了比特幣創(chuàng)世區(qū)塊的警言——“泰晤士報 2009 年 1 月 3 日,財政大臣即將對銀行實施第二輪救助。”

在巨量流動性背景下,似乎困擾Web3行業(yè)多年的“VC幣”已經(jīng)不再是問題,大型山寨幣甚至僵尸項目接連上市,DeFi項目也迎來華爾街資本注入,傳統(tǒng)金融行業(yè)仿佛有著無盡的資金托起加密項目的市值,這場資本狂歡讓清醒的觀察者顯得“格格不入”。

近期上市的Hyperliquid有一些“特立獨行”,引用其創(chuàng)始人的幾段話:

加密貨幣行業(yè)過于重視短期利益

如果要創(chuàng)造新的金融方式,讓VC在早期就持有50%的網(wǎng)絡份額會是個永遠的污點

目前行業(yè)最"成功"的產(chǎn)品往往是發(fā)行欺詐性代幣。很少有項目真正遵循用戶至上的模式,因為獲取真實用戶確實很困難。大多數(shù)項目都走捷徑:先獲得大型做市商的投資,然后通過激勵計劃吸引交易。這種模式從長遠來看是不可持續(xù)的。

從人類歷史的角度來看,社會一直在向著個人主義方向發(fā)展。每一次朝著個人主義、人權(quán)等方向的進步,從結(jié)果來看都是積極的,無論用GDP還是幸福度來衡量。Hyperliquid就是在繼續(xù)推動這個方向:從最早需要用武器保護自己的農(nóng)場(黃石場景),到后來可以把錢存在銀行,再到現(xiàn)在的Hyperliquid——你可以通過加密技術來完全掌控自己的資金。

至此我們仿佛看到,在FTX崩潰后的廢墟和灰燼中,出現(xiàn)了一個“屠龍少年”的身影。而加密行業(yè)出現(xiàn)不過十余年,那條惡龍是誰呢,在Web2可能是以“資本代言人”方式壟斷市場的BAT,執(zhí)行著數(shù)字殖民的策略,攫取社會大部分的利益,隨著中國對大廠戰(zhàn)略投資部門的約束,這一趨勢得到緩解。在Web3則可能是那些越來越中心化的實體,一頭扎進傳統(tǒng)金融體制懷抱的那些人,在這一刻想到加密用戶反對Metamask和OpenSea等公司股票上市的計劃,顯得格外有意義。

Hyperliquid——從FTX廢墟中走出的“屠龍少年”

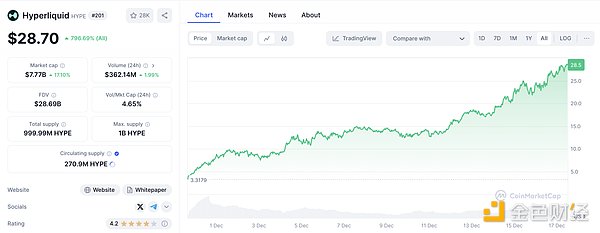

Hyperliquid代幣HYPE在11月底進行了創(chuàng)世分發(fā),空投了超過16億美元的代幣,迅速成為了加密貨幣歷史上第七大規(guī)模的空投。上線僅兩周,HYPE代幣的價格從3美元爆漲至28.8美元,全流通市值已超286.9億美元。

作為一家去中心化衍生品交易所,Hyperliquid 擁有強大的流動性與用戶生態(tài),后續(xù)將推出專為高性能衍生品交易定制的區(qū)塊鏈 Hyperliquid L1。通過 HyperBFT 共識算法,Hyperliquid L1 實現(xiàn)極低延遲,每秒處理數(shù)萬訂單,并確保所有鏈上狀態(tài)的完全透明與去中心化。

Hyperliquid與Sui、Aptos對比

通過對比,我們可以想象未來Hyperliquid L1的形態(tài)。Hyperliquid 專注 DeFi 性能優(yōu)化和用戶至上理念;Sui 聚焦靈活資產(chǎn)管理與技術突破;Aptos 注重高性能基礎鏈開發(fā)者生態(tài)。三者在目標和技術路徑上各有特點,但 Hyperliquid 更專注于用于交易基礎設施和流動性整合,而 Sui和 Aptos 作為公鏈以生態(tài)拓展為主。

永續(xù)DEX和L1結(jié)合可以向著更深層次,更高維度的方向發(fā)展,例如,代幣啟動平臺(已有)和加密資產(chǎn)支持的原生穩(wěn)定幣,擺脫對中心化的交易所合約和RWA資產(chǎn)的依賴,但也會增加系統(tǒng)性風險。L1有望能啟動Hyperliquid的虹吸引擎,為其第二段增長提供動力,而這預計將在未來幾個月實現(xiàn)。并且受益于Arbitrum生態(tài),Hyperliquid有望迎來一波資產(chǎn)大爆發(fā)。

數(shù)據(jù)對比——CEX VS Hyperliquid

目前Hyperliquid上面以永續(xù)合約交易為主,12月16日的最新數(shù)據(jù)顯示總交易量已達62.7億美元,在CEX&DEX中排名第八,超越Coinbase($97.15億)、BingX($76.89億)和Crypto.com($66.28億)后即將沖入前五,這對于上線近兩周的項目來說也許難度不大,Hyperliquid作為“CEX殺手”的本色展露無疑。

此外,協(xié)議上的 USDC 總鎖倉量 已超過 22億美元,沉淀資金即將進入交易所排行榜前十。

Hyperliquid的代幣上市機制

Hyperliquid 使用荷蘭式拍賣(降價拍賣)機制來決定哪些代幣可以在其現(xiàn)貨市場上架。該機制旨在提高上幣過程的透明度和公平性,并為平臺帶來收入。具體流程如下:

1. HIP-1 部署權(quán)限申請:項目方首先需要申請獲得 HIP-1 原生代幣的部署權(quán)限 (HIP-1 是 Hyperliquid 制定的代幣標準)。

2.? 荷蘭式拍賣:荷蘭式拍賣,也稱為降價拍賣。

起始價格:每次新拍賣的起拍價都設定為上一次拍賣中標價的兩倍。例如,如果上次拍賣價為 10 萬美元,則下次起拍價為 20 萬美元。

價格下降:價格會隨著時間線性下降。

成交:第一個接受當前價格的競標者贏得拍賣,獲得代幣 ticker 的部署權(quán),并支付相應的費用。

3.? 拍賣頻率:拍賣通常每 31 小時進行一次。

4.? Gas 費用:項目方需要繳納一筆 gas 費用,該費用后續(xù)會回饋給 HLP Vault。

Hyperliquid的拍賣機制相比中心化交易所不透明的上幣流程,具有顯著的優(yōu)勢:它更加公開透明,有效減少了暗箱操作和內(nèi)幕交易的可能性;采用的荷蘭式拍賣能夠反映競標者的真實心理預期,從而以相對公允的價格成交;由于上幣成本較高(即ticker拍賣費用),這一機制在一定程度上提高了上線項目的質(zhì)量;拍賣過程也吸引了社區(qū)的廣泛關注和討論,增強了社區(qū)參與度;并且,收取的gas auction price后續(xù)還會以質(zhì)押的形式回饋給社區(qū),形成良性循環(huán)。

鏈接:https://data.asxn.xyz/dashboard/hl-auctions

隨著 Hyperliquid 知名度的提升,ticker 拍賣價格屢創(chuàng)新高。例如,GOD 的 ticker 拍賣價高達 97.57 萬美元。早期的拍賣代幣以 meme 幣為主,但隨著Solv等優(yōu)質(zhì)項目的加入,Hyperliquid 正逐漸吸引更多成熟項目的入駐。特別是 SOLV 上線后,有助于淡化其 VC 背景。如果 Solv 取得成功,將進一步提升 Hyperliquid 的行業(yè)影響力,并吸引更多項目的關注。

CEX聯(lián)合VC導致的Web3公地悲劇

公地悲劇指在共享資源的情況下,個體為追求自身利益最大化,導致資源過度消耗,最終所有人都受損的現(xiàn)象。在Web3行業(yè),這一問題也顯著存在于中心化交易所(CEX)與其合作的風險投資機構(gòu)(VC)之間。

CEX 通過掌控流量入口,僅將持有自家平臺幣的用戶視為核心加密用戶,并賦予平臺幣各種權(quán)益(如 Launchpool 和挖礦)以吸引用戶參與。同時,CEX 為 VC 投資的代幣提供上市渠道。這種模式下,CEX 與 VC 通過“自導自演”的方式,既是運動員又是裁判,優(yōu)先實現(xiàn)自身獲利,忽略了項目的長期發(fā)展和普通用戶的利益。

在這一過程中,CEX 和 VC 聯(lián)手推高特定項目的短期價值,導致資源分配不公,進一步加劇市場投機和泡沫。項目方為了獲得上市機會,往往需支付高額成本,而這些代幣最終淪為“VC 幣”,普通用戶只能在市場高點接盤,蒙受損失。這種行為扭曲了加密行業(yè)的生態(tài),犧牲了長期價值,市場參與者對 CEX + VC 的模式日益不滿,呼吁行業(yè)回歸透明、公平、可持續(xù)的發(fā)展路徑。

Hyperliquid 有望變革加密行業(yè)的上幣體系,打破 CEX 主導新加密資產(chǎn)發(fā)行的局面,讓市場回歸市場,社區(qū)回歸社區(qū),凱撒的歸凱撒,去中心化的意義就在于,沒有人能夠確立何為正確的價值觀,沒有人能壟斷行業(yè)資源和發(fā)展權(quán)利。然而,Hyperliquid 的拍賣機制也需不斷優(yōu)化,或在支持 EVM 的公鏈上線后,為更多社區(qū)項目提供展示機會,而非單純依賴拍賣決定上市資格,否則易陷入類似 Polkadot 平行鏈的困境。

在從業(yè)者享受加密世界所帶來的金融自由時,行業(yè)的自治和自省能力卻顯得不足,公地悲劇的泥潭日益加深。這一現(xiàn)象讓我們不得不回顧傳統(tǒng)市場在金融領域的監(jiān)管經(jīng)驗,喚醒行業(yè)的自我治理能力。CEX 應清醒認識到,短期內(nèi)通過大量代幣的投資和上市來獲取用戶與手續(xù)費收入,雖然能帶來表面繁榮,但長期來看,用戶終將用腳投票。與賺錢需求相比,人們更希望看到加密行業(yè)去中心化愿景的真正實現(xiàn)。

正如耶魯經(jīng)濟學家所言:“市場并非由邏輯驅(qū)動,而是由我們自己講述的故事驅(qū)動。當這些故事脫離現(xiàn)實時,泡沫就會形成。” 高 FDV(Fully Diluted Valuation)的 VC 幣不僅讓市場變得脆弱,也使加密行業(yè)向更加不穩(wěn)定的方向發(fā)展。

美國相關監(jiān)管與實例

中國相關監(jiān)管

小結(jié)

當前CEX已成為VC幣分銷的大本營,CEX 與 VC 的組合已經(jīng)替代了傳統(tǒng)金融市場中的保薦人、會計師事務所、律師事務所以及 SEC 監(jiān)管審核等環(huán)節(jié),使得 Web3 生態(tài)宛如美國狂野西部:財富、自由、混亂、貪婪和危險交織并存。這種環(huán)境讓一部分人心灰意冷,尤其是新進入的加密用戶。然而,依然不應被 VC 幣的短期影響所困擾,持續(xù) Build 才是根本。Web3 行業(yè)或許終有一天能擺脫“公地悲劇”,這正是自由與發(fā)展的代價。

HYPE在牛市流動性的加持下,已經(jīng)暴漲了一段時間,波段投資者可以根據(jù)自身判斷入場,長期投資者可以等待一波回調(diào),此外Hyperliquid也面臨著一些不穩(wěn)定因素,投資者也應警惕相關風險,驗證者目前還不夠去中心化、鏈上訂單簿在交易量爆炸下的執(zhí)行風險,公鏈還沒有講出新的增長故事以及監(jiān)管風險,畢竟有著FTX的前車之鑒,高頻量化交易員的風險偏好可能遠超用戶預期,特別是體現(xiàn)在產(chǎn)品的風控體系中。

其實Hyperliquid最大的風險還是滑向中心化,推出自家VC,行業(yè)對其的期待,仍是希望 Hyperliquid 保持以太坊基金會式的去中心化初心,持續(xù)處在 Arbitrum & GMX 式的 DeFi 原語創(chuàng)新前沿,并具備類似 Solana 那樣敏銳捕捉用戶需求的能力,或許上述期望過高,但這恰恰反映了行業(yè)對加密生態(tài)積極變化的渴望。Hyperliquid 代表了去中心化精神的勝利,以 Jeff 為代表的團隊鼓勵著更多 Builders 持續(xù)建設未來。至于Hyperliquid估值,短期內(nèi)可以對標 CEX 平臺幣,長期來看,其價值將向 CEX+L1 的雙重估值靠攏,在此過程中,去中心化是 Hyperliquid 的獨特優(yōu)勢,東方的 CEX 被 VC 幣所困擾,而西方的 Base 鏈尚未發(fā)行原生代幣。