Jessy,喜來(lái)順財(cái)經(jīng)

隨著美國(guó)對(duì)于虛擬貨幣監(jiān)管的逐漸明晰,DeFi也成為了這輪牛市的主線之一。

而目前,人們所談?wù)摰拿绹?guó)監(jiān)管下的DeFi,更多地是指現(xiàn)實(shí)資產(chǎn)上鏈的RWA,美元穩(wěn)定幣,以及PayFi等等。而這些實(shí)踐,一般都建立在以太坊以及其二層,或者一些高性能的新公鏈之上。這一切和比特幣的關(guān)系似乎只有封裝的比特幣,去參與鏈上的金融活動(dòng)。

為了改變之前只有封裝比特幣能夠參與鏈上金融的這一尷尬境地,BTCFi應(yīng)運(yùn)而生,所謂的BTCFi是指圍繞比特幣及其生態(tài)系統(tǒng),結(jié)合去中心化金融技術(shù)所構(gòu)建的金融服務(wù)平臺(tái)和協(xié)議,讓比特幣的金融功能得以拓展。

具體來(lái)說(shuō),這使得比特幣本身能夠去參加鏈上的金融活動(dòng),原本貧瘠的比特幣智能合約功能被增強(qiáng)了。比特幣生態(tài)上也有了類(lèi)似其它公鏈的中心化交易所、超額抵押穩(wěn)定幣、再質(zhì)押等更復(fù)雜的 DeFi 協(xié)議。而且除了BTC本身外,一些BTC生態(tài)相關(guān)的資產(chǎn),如銘文、符文、RGB++等也參與到了DeFi相關(guān)的活動(dòng)。

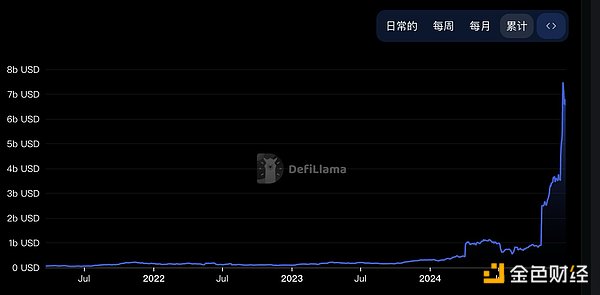

據(jù)DeFiLlama數(shù)據(jù)顯示,目前BTC的總TVL為65.45億美元,而Solana的總TVL為82.97億美元,以太坊的總TVL為683.1億美元。可見(jiàn),BTCFi目前還是一片藍(lán)海,有著較高的發(fā)展?jié)摿Α?/p>

目前BTCFi上誕生了類(lèi)似Babylon這樣的明星項(xiàng)目,該項(xiàng)目主要通過(guò)引入比特幣質(zhì)押協(xié)議,允許用戶將比特幣質(zhì)押到另一條Pos區(qū)塊鏈上并獲得收益,而無(wú)需使用第三方托管、橋接解決方案或包裝服務(wù)。除此之外,還有哪些項(xiàng)目值得關(guān)注?

根據(jù)DeFiLlama數(shù)據(jù)顯示,BTCFi 賽道的代表項(xiàng)目如Babylon的總TVL已經(jīng)超過(guò)了50億美元。其中借貸和再質(zhì)押協(xié)議是 BTCFi 生態(tài)系統(tǒng)的兩大核心組成部分,占據(jù)了最大的市場(chǎng)份額。

BTCFi協(xié)議TVL排名(數(shù)據(jù)截至2024年12月24日)

據(jù) DefiLlama 預(yù)測(cè),到 2030 年,BTCFi市場(chǎng)規(guī)模將增長(zhǎng)至 1.2 萬(wàn)億美元左右。今年,是BTC生態(tài)快速發(fā)展的一年,2024年年初BTC整體的TVL為3億美元,而到了2024年末,就已經(jīng)達(dá)到了65億美元,增長(zhǎng)超過(guò)20倍。

在BTCFi這一賽道中,借貸協(xié)議是最重要的應(yīng)用之一,傳統(tǒng)上,比特幣作為一種數(shù)字資產(chǎn),并未參與借貸市場(chǎng)。然而,BTCFi 協(xié)議使得比特幣能夠作為抵押品進(jìn)行去中心化借貸。其中比較典型的項(xiàng)目有Liquidium、Shell Finance等。

然后是穩(wěn)定幣協(xié)議,BTCFi中的穩(wěn)定幣協(xié)議以比特幣及其衍生資產(chǎn)(如Ordinals和Rune)作為抵押品,發(fā)行與比特幣價(jià)格掛鉤的穩(wěn)定幣。在穩(wěn)定幣上實(shí)踐,有Shell Finance的比特幣掛鉤穩(wěn)定幣,Babylon的以比特幣為抵押的穩(wěn)定幣等等。

再質(zhì)押機(jī)制也是當(dāng)下BTCFi生態(tài)系統(tǒng)中的一項(xiàng)創(chuàng)新,今年,這些項(xiàng)目在鎖倉(cāng)量上也取得了不小的成就,BTCFi生態(tài)中目前有不少的再質(zhì)押協(xié)議。用戶可以對(duì)已經(jīng)質(zhì)押的比特幣或其他加密資產(chǎn)進(jìn)行再質(zhì)押,從而獲得額外的獎(jiǎng)勵(lì),如BounceBit、Babylon生態(tài)中的Lombard Protocol都是支持再質(zhì)押的協(xié)議。

Babylon

提起B(yǎng)TCFi,Babylon一定是一個(gè)難以忽略的項(xiàng)目,這是行業(yè)內(nèi)首個(gè)引入了比特幣自己的標(biāo)準(zhǔn) Staking的項(xiàng)目,其本質(zhì)上是一個(gè)質(zhì)押、安全和流動(dòng)性協(xié)議。

主要的創(chuàng)新點(diǎn)在于引入了比特幣自己的標(biāo)準(zhǔn) Staking,通過(guò)比特幣改進(jìn)提案實(shí)現(xiàn)的技術(shù)升級(jí),如Schnorr 簽名、Taproot 升級(jí)以及 Tapscript 更新等,提高了 Staking 交易的效率和隱私性,讓比特幣持有者能夠在無(wú)需第三方托管的情況下,以自托管形式將 BTC 資產(chǎn)用指令碼契約形式鎖定在比特幣主網(wǎng),并在眾多BTC layer2 上輸出 “安全共識(shí)服務(wù)”,繼而獲得其他擴(kuò)展供的豐富收益。

目前TVL超50億美元,其內(nèi)有著豐富的生態(tài),據(jù)公開(kāi)資料顯示其生態(tài)項(xiàng)目涵蓋了 Layer2、DeFi、流動(dòng)性質(zhì)押、錢(qián)包和托管人、Cosmos、終局性提供商和 Rollup 基礎(chǔ)設(shè)施等 7 個(gè)類(lèi)別,共有 91 個(gè)項(xiàng)目,其中包括眾多知名項(xiàng)目,如 Layer2 領(lǐng)域的 BisonLabs、BSquared Network 等;DeFi 領(lǐng)域的 Kina Finance、LayerBank 等;流動(dòng)性質(zhì)押領(lǐng)域的 Bedrock、Chakra、Lombard 等,這些項(xiàng)目圍繞 Babylon 形成了一個(gè)龐大的生態(tài)系統(tǒng),推動(dòng)了比特幣生態(tài)的多元化發(fā)展。

Shell Finance

是首個(gè)構(gòu)建在比特幣一層的去中心化借貸和穩(wěn)定幣協(xié)議,旨在為比特幣生態(tài)提供去中心化的借貸和穩(wěn)定幣協(xié)議,讓比特幣及相關(guān)資產(chǎn)持有者能夠更靈活地管理資產(chǎn)、獲取流動(dòng)性。

其核心功能之一為借貸服務(wù),用戶可以將比特幣、Ordinals NFT、BRC-20、Runes 等比特幣生態(tài)資產(chǎn)作為抵押物,借出一種叫的BTCX合成資產(chǎn),該過(guò)程無(wú)需信任第三方,通過(guò)獨(dú)特的peer-to-protocol借貸機(jī)制實(shí)現(xiàn),且 Shell Finance作為協(xié)議方充當(dāng)借款人的對(duì)手方。與傳統(tǒng)借貸協(xié)議不同,Shell Finance向借款人收取一次性貸款費(fèi)用,而非通過(guò)浮動(dòng)利率持續(xù)收取利息,實(shí)現(xiàn)了免息即時(shí)借款,為銘文持有者提供了獨(dú)特的收益機(jī)會(huì)。

第二個(gè)核心功能是穩(wěn)定幣發(fā)行,Shell Finance是BTC主網(wǎng)首個(gè)去中心化穩(wěn)定幣協(xié)議,用戶抵押上述比特幣生態(tài)資產(chǎn)后,可獲得穩(wěn)定幣。這一穩(wěn)定幣的上線提升了BTC 一層資產(chǎn)的流動(dòng)性,為BTCFi的發(fā)展打下基礎(chǔ),未來(lái)還將擴(kuò)展至Bitcoin Fractal等 UTXO模型的網(wǎng)絡(luò),進(jìn)一步拓展的使用場(chǎng)景。

在技術(shù)上,其采用了謹(jǐn)慎日志合約(DLC)技術(shù)和 PSBT 技術(shù),前者由比特幣閃電網(wǎng)絡(luò)共同創(chuàng)造者Tad Gredryja 提出,可使合約執(zhí)行過(guò)程更私密、安全且全自動(dòng)化,如當(dāng)質(zhì)押資產(chǎn)價(jià)值跌破臨界點(diǎn)時(shí)自動(dòng)清算以償還貸款。

在2024 年 12 月 4 日,Shell Finance 主網(wǎng)已經(jīng)上線。

Liquidium

一個(gè)基于比特幣區(qū)塊鏈的序數(shù)借貸平臺(tái),其允許用戶使用原生序數(shù)作為抵押品借出和借入原生比特幣,從而消除了對(duì)中介機(jī)構(gòu)或托管人的需求。

該產(chǎn)品支持多種抵押品,不僅支持比特幣 Ordinals 作為抵押品,還計(jì)劃支持 BRC-20 代幣等,為用戶提供了更多的選擇,也進(jìn)一步拓展了比特幣資產(chǎn)的應(yīng)用場(chǎng)景。

在技術(shù)上,它基于比特幣網(wǎng)絡(luò),所有的借貸操作都直接在比特幣的第一層網(wǎng)絡(luò)上進(jìn)。項(xiàng)目代幣LIQUIDIUM于2024年7月22日推出,是比特幣上符文代幣標(biāo)準(zhǔn)的第一個(gè)治理代幣。該代幣旨在去中心化Liquidium協(xié)議,并促進(jìn)社區(qū)參與其治理。

BitSmiley

該項(xiàng)目共有三大組件,第一個(gè)是超額抵押穩(wěn)定幣協(xié)議 bitUSD,對(duì)標(biāo) DAI,用戶可向 bitSmiley Treasury超額抵押原生BTC鑄造穩(wěn)定幣 bitUSD;

第二個(gè)是原生去信任借貸協(xié)議bitLending,采用點(diǎn)對(duì)點(diǎn)模式原子交換技術(shù)實(shí)現(xiàn)交易撮合,還引入保險(xiǎn)系統(tǒng)優(yōu)化傳統(tǒng)借貸清算流程不足;

第三個(gè)是創(chuàng)新衍生品協(xié)議Credit Default Swaps(CDS),它本質(zhì)上是一種風(fēng)險(xiǎn)轉(zhuǎn)移工具。在 BitSmiley 平臺(tái)上,一方(通常是擔(dān)心債務(wù)違約風(fēng)險(xiǎn)的一方)向另一方(愿意承擔(dān)該風(fēng)險(xiǎn)以獲取一定收益的一方)定期支付一定費(fèi)用,類(lèi)似于保險(xiǎn)費(fèi)。若約定的基礎(chǔ)債務(wù)(比如相關(guān)比特幣生態(tài)資產(chǎn)借貸等產(chǎn)生的債務(wù)情況)出現(xiàn)違約事件,承擔(dān)風(fēng)險(xiǎn)的一方就要按照約定向支付費(fèi)用的一方進(jìn)行賠付,以此來(lái)對(duì)債務(wù)違約風(fēng)險(xiǎn)進(jìn)行管理和對(duì)沖。在運(yùn)作上,其集成 NFT 切割 CDS,使用聚合競(jìng)價(jià)方法提升市場(chǎng)效率和公平。

目前,其代幣SMILE 已在多個(gè)交易所上線,如 Bybit、Gate.io、Bitget、抹茶等。

Chakra?

比特幣再質(zhì)押協(xié)議,在技術(shù)上的創(chuàng)新如下:第一是自我保管的質(zhì)押,通過(guò)時(shí)間鎖定腳本,比特幣持有者無(wú)需將資產(chǎn)轉(zhuǎn)移出自己錢(qián)包即可進(jìn)行質(zhì)押,避免了第三方風(fēng)險(xiǎn),遵循 “not your keys, not your coins” 的原則,確保資產(chǎn)安全。第二是采用零知識(shí)證明技術(shù),具體使用 Stark 來(lái)實(shí)現(xiàn)證明系統(tǒng)。比特幣的質(zhì)押事件通過(guò)零知識(shí)證明在鏈下被驗(yàn)證,以訪問(wèn)鏈上信息,無(wú)需連接到比特幣網(wǎng)絡(luò),且無(wú)需可信設(shè)置,相比Snark增強(qiáng)了安全性。

通過(guò)整合分散的比特幣流動(dòng)性,Chakra 提供了一種更加安全和流暢的結(jié)算體驗(yàn)。用戶可以輕松地一鍵質(zhì)押比特幣,利用 Chakra 的先進(jìn)結(jié)算網(wǎng)絡(luò),參與包括 Babylon 生態(tài)的 LST/LRT 項(xiàng)目在內(nèi)的更多流動(dòng)性收益機(jī)會(huì)。

Solv Protocol

比特幣質(zhì)押協(xié)議,其核心亮點(diǎn)是與各生態(tài)領(lǐng)先協(xié)議合作提供多樣收益場(chǎng)景。

該項(xiàng)目推出的SolvBTC是第一個(gè)允許自帶收益的BTC產(chǎn)品,通過(guò)質(zhì)押,為用戶錢(qián)包中原本閑置的比特幣創(chuàng)造安全的基礎(chǔ)收益。SolvBTC 捕獲來(lái)自 BTC Layer2 的 staking 收益、restaking 收益,和 ETH Layer2 的 DeFi 收益,并且無(wú)縫集成應(yīng)用層各類(lèi)協(xié)議,為比特幣持有者提供豐富收益機(jī)會(huì),其收益通過(guò) staking、restaking 和交易策略收益三種策略產(chǎn)生。

我們可以把其理解為一個(gè)統(tǒng)一的比特幣流動(dòng)性矩陣,旨在通過(guò) SolvBTC 統(tǒng)一比特幣分散的萬(wàn)億美元流動(dòng)性。相當(dāng)于一個(gè)比特幣資產(chǎn)的收益聚合器,不管是BTCB、FBTC、MBTC....不同鏈上的不同 BTC 資產(chǎn),都可以鑄造成 SolvBTC,簡(jiǎn)化用戶資產(chǎn)管理體驗(yàn)。

這也相當(dāng)于整合了不同比特幣資產(chǎn)的流動(dòng)性機(jī)會(huì),一個(gè)SolvBTC走遍鏈上,形成一個(gè)統(tǒng)一的資產(chǎn)池,為持有者帶來(lái)更多樣化的收益機(jī)會(huì)。

Bedrock

Bedrock 是一種多資產(chǎn)流動(dòng)性再質(zhì)押協(xié)議。

在BTCFi方面,其使用由 babylon 支持的 uniBTC 進(jìn)行再質(zhì)押,在 Babylon War 中,Bedrock 表現(xiàn)突出,成功搶獲 297.8 BTC 質(zhì)押額度,占據(jù) Babylon 初始質(zhì)押總額近 30%。

使用該產(chǎn)品用戶能在 ETH 鏈上用 wBTC 到 Babylon 上質(zhì)押,將他們的 WBTC 質(zhì)押后會(huì)獲得1:1的憑證——uniBTC,用戶的 uniBTC 可隨時(shí)兌換為 wBTC。Babylon在這中間提供了核心技術(shù)支持。用戶質(zhì)押 wBTC 并持有 uniBTC 可以獲得 Bedrock 和 Babylon 積分。通過(guò) uniBTC 與 Babylon 合作,Bedrock 提供流動(dòng)性質(zhì)押服務(wù),以支持 Babylon 的PoS鏈。通過(guò)鑄造uniBTC,確保Babylon鏈的穩(wěn)定性和安全性,并進(jìn)一步擴(kuò)展 Bedrock 產(chǎn)品至 BTC 鏈。

Bouncebit

致力于為比特幣創(chuàng)建收益基礎(chǔ)設(shè)施,提供機(jī)構(gòu)級(jí)的收益產(chǎn)品、再質(zhì)押的應(yīng)用場(chǎng)景以及 CeDeFi 服務(wù),其具體業(yè)務(wù)包括:

Bouncebit Protocol:用戶存入 BTC 等資產(chǎn),可領(lǐng)回對(duì)應(yīng)的 Liquid Custody Token,資產(chǎn)通過(guò)多方計(jì)算的安全托管賬戶和鏡像機(jī)制在幣安平臺(tái)管理,產(chǎn)生收益回饋用戶。

Bouncebit Chain:采用權(quán)益委托服務(wù)證明共識(shí)機(jī)制且與以太坊虛擬機(jī)完全兼容的 Layer1 區(qū)塊鏈,用戶可將代幣委托給驗(yàn)證節(jié)點(diǎn)進(jìn)行質(zhì)押,獲得的質(zhì)押證明可在鏈上的 DApp 中使用。

Share Security Client:其邏輯與 Eigenlayer 一致,允許 Bouncebit Chain 的安全性被租借,為 Bridge、Oracle、Sidechain 等應(yīng)用提供支持。

Bouncebit在 2024 年年初上線,總計(jì)融資 798 萬(wàn)美元 。2024 年 5 月,其原生代幣為BB在幣安上線。

Lorenzo protocol

一個(gè)基于 Babylon 的模塊化比特幣 L2 基礎(chǔ)設(shè)施,旨在提供比特幣流動(dòng)性金融層。

通過(guò) Babylon 的比特幣質(zhì)押和時(shí)間戳協(xié)議,為可擴(kuò)展且高性能的比特幣應(yīng)用層奠定基礎(chǔ),增強(qiáng)比特幣的可擴(kuò)展性,并啟用智能合約的執(zhí)行等功能。

該項(xiàng)目擁有創(chuàng)新的代幣體系,包括流動(dòng)本金代幣(LPT,如 stBTC)和收益累積代幣(YAT)。stBTC 與所質(zhì)押的 BTC 1:1 錨定,統(tǒng)一不同生態(tài)的 BTC 流動(dòng)性,持有者可在質(zhì)押結(jié)束后贖回本金;YAT 有自己的再質(zhì)押計(jì)劃、開(kāi)始與結(jié)束時(shí)間,到期前可交易轉(zhuǎn)讓?zhuān)钟姓呖深I(lǐng)取 POS 鏈獎(jiǎng)勵(lì),同一質(zhì)押計(jì)劃的 YAT 還可互換,其價(jià)值來(lái)自累計(jì)收益和對(duì)未來(lái)收益的投機(jī)。

該項(xiàng)目支持多種質(zhì)押方式,如支持循環(huán)和杠桿質(zhì)押。循環(huán)質(zhì)押利用外部 DEX 合作伙伴關(guān)系,允許用戶質(zhì)押 BTC、借入更多 BTC 并增加質(zhì)押獎(jiǎng)勵(lì);杠桿質(zhì)押則通過(guò)提供內(nèi)部流動(dòng)性簡(jiǎn)化流程,用戶單擊即可應(yīng)用最大杠桿,提高了資本效率并優(yōu)化了質(zhì)押收益。

該賽道目前的項(xiàng)目并不算少,2024年其總TVL也得到了爆發(fā)式的增長(zhǎng),但是BTCFi這個(gè)賽道本身還未真正在行業(yè)內(nèi)引發(fā)風(fēng)潮。

目前,該賽道的發(fā)展還存在著比較多的問(wèn)題,首先最核心的問(wèn)題是比特幣社區(qū)內(nèi)部本就對(duì)于一些技術(shù)升級(jí)和創(chuàng)新方案的討論往往難以達(dá)成共識(shí),這就導(dǎo)致了比特幣生態(tài)相關(guān)的項(xiàng)目推進(jìn)困難。

在技術(shù)層面,也有著較大的困難,首先是比特幣本身的區(qū)塊擴(kuò)展性不足,無(wú)法像以太坊一樣實(shí)現(xiàn)自動(dòng)化的金融交易和復(fù)雜的業(yè)務(wù)邏輯。而且比特幣與其他區(qū)塊鏈之間的互操作性有限,多數(shù)解決方案依賴中心化機(jī)構(gòu)來(lái)實(shí)現(xiàn)跨鏈交互。

而且,BTCFi項(xiàng)目的交易費(fèi)用也較高,這極大地增加了參與者的成本,如 Babylon在質(zhì)押過(guò)程中就暴露出高昂的交易費(fèi)用問(wèn)題,包括 FOMO效應(yīng)導(dǎo)致的礦工費(fèi)飆升,以及質(zhì)押后的解鎖及提現(xiàn)操作的手續(xù)費(fèi)也較高。

流動(dòng)性不足也是該賽道存在的一個(gè)普遍性的問(wèn)題,一方面Wrapped 版本 BTC 的流動(dòng)性風(fēng)險(xiǎn)依然存在,如 Babylon 協(xié)議中,參與質(zhì)押的節(jié)點(diǎn)提供的 Wrapped BTC 與其聚合的原生 BTC 流動(dòng)性并非完全匹配,需靠各聚合平臺(tái)的信譽(yù)保障來(lái)維持。另一方面,比特幣質(zhì)押借貸等金融活動(dòng)的流動(dòng)性提供方式較為單一,主要依賴于資本借貸,尚未形成如傳統(tǒng)金融市場(chǎng)中那樣多元化、高效的流動(dòng)性提供機(jī)制。

正是在這種情況下,BTCFi項(xiàng)目的總鎖定價(jià)值相較于以太坊等主流公鏈來(lái)說(shuō)還是較小,市場(chǎng)對(duì)其接受和參與度不高,項(xiàng)目的發(fā)展和推廣面臨較大挑戰(zhàn)。

目前幣安、OKX等交易所均與Babylon、Chakra、Bedrock、B2 、Solv Protocol等合作開(kāi)展了一系列預(yù)質(zhì)押、farming等活動(dòng),用戶參與可取得了很高的收益,這也是普通用戶參與BTCFi的一個(gè)十分便捷的途徑。

縱觀以上提到的這些項(xiàng)目會(huì)發(fā)現(xiàn),目前的BTCFi的生態(tài)除了BTC 本身外,也已經(jīng)有了很豐富的資產(chǎn)類(lèi)型來(lái)參與到BTCFI中。例如銘文、符文等基于BTC的一層資產(chǎn);rgb++,taproot asset 等基于BTC網(wǎng)絡(luò)的二層資產(chǎn);ETH鏈上的 WBTC、各種代表質(zhì)押的 BTC 的 LST 或 LRT 憑證等 wrap/stake 資產(chǎn);這些資產(chǎn)流動(dòng)性擴(kuò)充了BTCFi的范疇,也讓BTCFi的場(chǎng)景越來(lái)越豐富。

展望未來(lái),隨著技術(shù)的發(fā)展,如Layer2技術(shù)將不斷發(fā)展和完善, Rollups等方案會(huì)更加成熟,為比特幣的交易處理能力帶來(lái)顯著提升。

隨著可靠的跨鏈橋的出現(xiàn),也將使得比特幣與其他區(qū)塊鏈網(wǎng)絡(luò)之間更安全、高效的資產(chǎn)轉(zhuǎn)移和交互。比特幣能夠更廣泛地參與到不同鏈上的DeFi應(yīng)用中。

而借助如rsk、avm、bitvm等方案,比特幣的智能合約功能將得到增強(qiáng),從而能夠支持更復(fù)雜的金融業(yè)務(wù)邏輯和應(yīng)用。

以上這些技術(shù)的進(jìn)步都將為比特幣生態(tài)中的去中心化金融服務(wù)提供更強(qiáng)大的技術(shù)支持,實(shí)現(xiàn)更靈活的質(zhì)押、借貸、衍生品交易等金融產(chǎn)品。

而隨著DeFi的復(fù)興,我們或許能夠看到BTCFi的與現(xiàn)實(shí)金融的聯(lián)結(jié)變得更加緊密,如穩(wěn)定幣在BTCFi 生態(tài)中的應(yīng)用將不斷擴(kuò)大,這將為跨境支付和國(guó)際貿(mào)易提供更高效、低成本的解決方案。如rgb++支持的usdi穩(wěn)定幣,其 1:1 錨定美元的設(shè)計(jì)和 aml/kyc合規(guī)要求,使其成為國(guó)際支付領(lǐng)域的重要工具,未來(lái)有望在全球跨境電商、國(guó)際結(jié)算等場(chǎng)景中大規(guī)模落地,這將推動(dòng)比特幣在全球金融體系中被廣泛應(yīng)用。