作者:0xLouisT,L1D 合伙人;翻譯:喜來順財經(jīng)xiaozou

山寨幣為什么會暴跌?因為高FDV(完全稀釋估值)?還是因為CEX(中心化交易所)上市?幣安和Coinbase是否應(yīng)該將其金庫資金通過TWAP(時間加權(quán)平均價格)策略投入新的山寨幣?

真正的罪魁禍?zhǔn)撞⒉皇鞘裁葱率挛铮磺卸伎梢宰匪莸?021年的加密VC(風(fēng)險投資)泡沫。

本文,我們就來剖析我們是如何走到如今這一步的。

加密行業(yè)本質(zhì)上是一個流動性行業(yè)——項目可以在任何階段隨時發(fā)行代表任何事物的代幣。直到2017年,大部分活動都集中在公開市場,任何人都可以通過CEX直接購買。

隨后出現(xiàn)了ICO泡沫,那是一個充滿瘋狂投機(jī)的時代,一個瞬間被騙子劫持的時代。它的結(jié)局如同所有美好的泡沫:訴訟、欺騙和監(jiān)管沖擊。美國證券交易委員會(SEC)介入,使得ICO成為實際上的非法行為。想要避開美國法院系統(tǒng)的創(chuàng)始人們不得不尋找其他籌資方式。

隨著散戶投資被切斷,創(chuàng)始人轉(zhuǎn)向機(jī)構(gòu)投資者。從2018年到2020年,加密VC逐漸增長——一些公司是純粹的VC,另一些是對沖基金,將一小部分資產(chǎn)管理規(guī)模(AUM)分配給VC投資。當(dāng)時,投資山寨幣是逆向思維——許多人認(rèn)為它們的價值終會歸零。

然后2021年到來。牛市使VC的投資組合(賬面價值)飆升。到4月份,基金增長了20到100倍。加密VC突然之間像極了印鈔機(jī)。LP(流動性提供者)大量涌入,渴望抓住下一波機(jī)會。公司籌集新基金規(guī)模擴(kuò)張至之前的10倍,甚至100倍,他們都堅信可以復(fù)制那些巨大的收益。

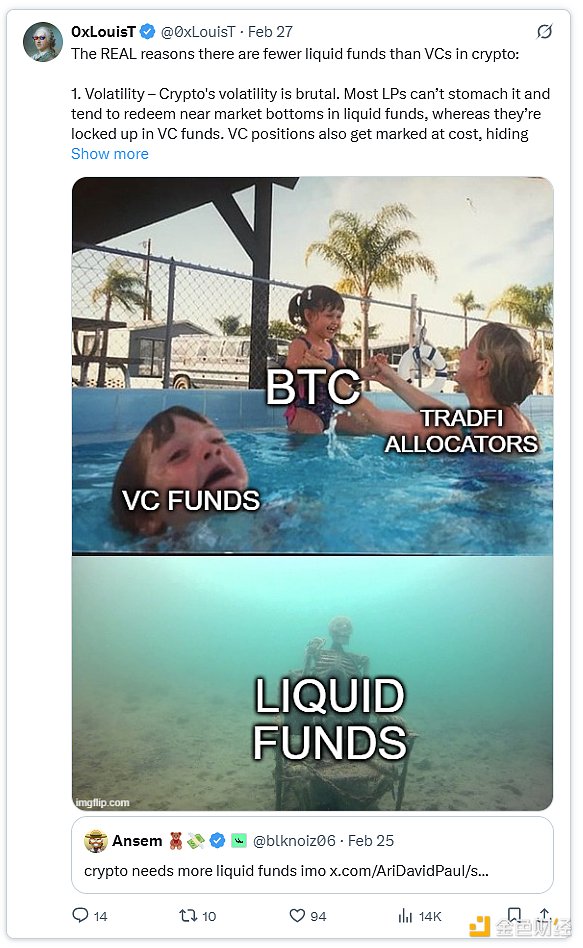

當(dāng)然,還有一些心理原因可以解釋為什么VC如此受LP歡迎,我在之前的文章中已經(jīng)討論過。

然后來到2022年:Luna、3AC、FTX等事件讓數(shù)十億美元的賬面收益一夜之間蒸發(fā)。與大眾看法相反,大多數(shù)VC并沒有在頂部賣出。他們和其他人一樣經(jīng)歷了暴跌。現(xiàn)在,他們面臨兩個巨大的難題:

●?沮喪的LP:曾經(jīng)為100倍回報歡呼雀躍的LP都要求退出,迫使基金降低風(fēng)險并提前獲利。

●?資金過剩:VC的閑置資金多于優(yōu)質(zhì)項目。許多基金沒有將資金返還給LP,而是將資金投入到?jīng)]有經(jīng)濟(jì)意義的項目中,只是為了部署剩余資金達(dá)到門檻要求,并可能為下個基金籌集資金。

大多數(shù)加密VC現(xiàn)在陷入了困境——無法籌集新資金,持有一堆注定要“高FDV終將歸零”的低質(zhì)量項目。在LP的壓力下,VC從長期愿景持有者轉(zhuǎn)變?yōu)槎唐谕顺鲋鹄撸粩嘁栽谒麄兊耐撇ㄖ鸀懴滦纬傻牟缓侠砉乐党鍪鄞笮蚔C支持代幣(Alt L1、L2、基礎(chǔ)設(shè)施代幣)。

換句話說,加密VC的動機(jī)和時間框架已經(jīng)發(fā)生了顯著變化:

●?2020年,VC是逆向思維、資金匱乏的長期思考者。

●?2024年,他們擁擠、資金過剩、以短期逐利為導(dǎo)向。

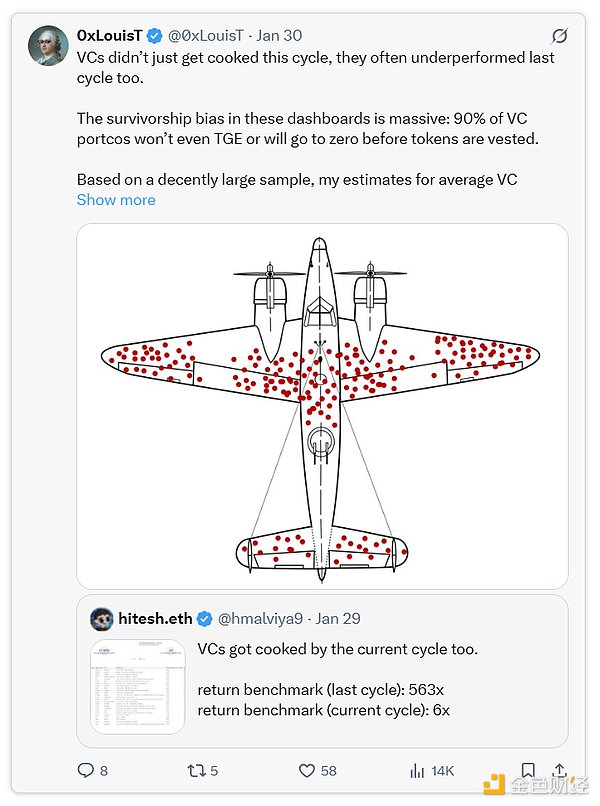

我相信2021-2023年的VC投資大多表現(xiàn)不佳。VC回報遵循冪律分布,少數(shù)贏家補(bǔ)足輸家。但被迫提前賣出將扭曲最終結(jié)果,導(dǎo)致整體表現(xiàn)較弱。

如果你想了解更多關(guān)于VC回報的平均數(shù)字,我寫過如下文章:

難怪創(chuàng)始人和社區(qū)對VC的疑慮越來越重。他們的激勵和時間線與創(chuàng)始人的目標(biāo)不一致,導(dǎo)致創(chuàng)始人轉(zhuǎn)向社區(qū)驅(qū)動的籌資以及流動性基金長期支持代幣,而不再選擇VC。

跟蹤VC和流動性市場之間的資金流動至關(guān)重要。我使用一個指標(biāo)來評估VC市場的狀態(tài)。這個指標(biāo)并不完美,但卻非常有用。

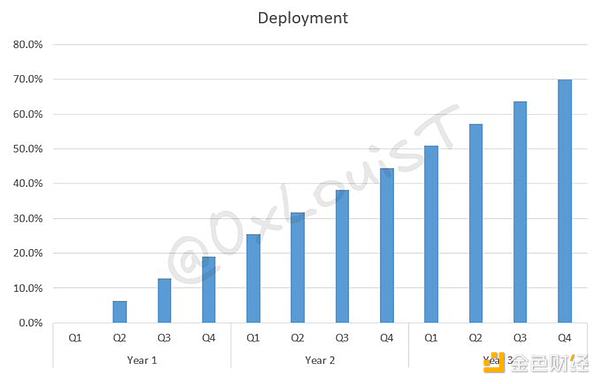

我假設(shè)VC在三年內(nèi)線性部署其資金的70%——這似乎是大多數(shù)VC的趨勢。

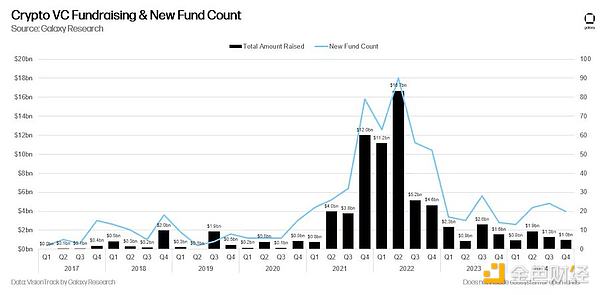

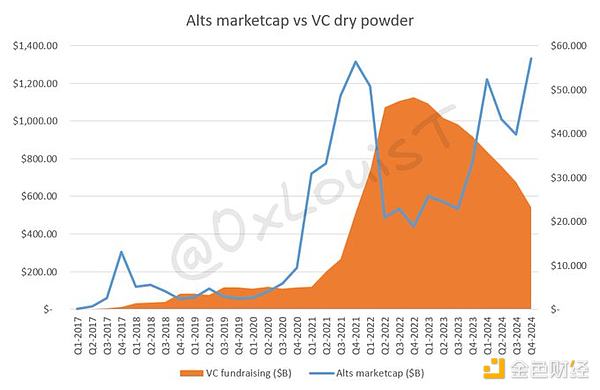

使用Galaxy Research的VC籌資數(shù)據(jù),我應(yīng)用加權(quán)和法(weighted sum),考慮16個季度的部署率。這種方法可以評估系統(tǒng)中的剩余閑置資金。2022年第四季度,大約有480億美元的VC閑置資金。

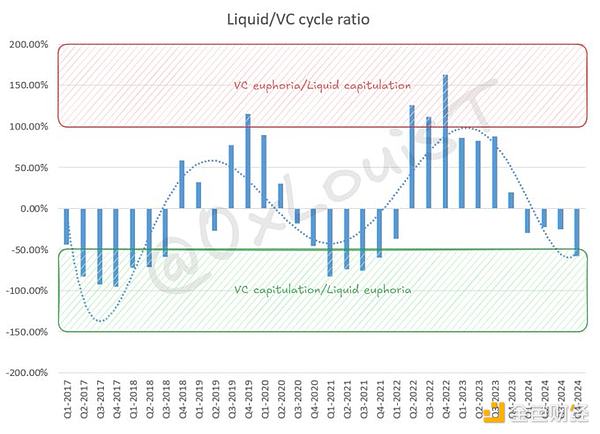

接下來,我將每季度剩余的VC閑置資金與TOTAL2(不包括比特幣的加密市值)進(jìn)行比較。由于VC通常投資于山寨幣,這是最好的評估方法。如果相對于TOTAL2存在過多的VC閑置資金,市場將無法吸收未來的代幣生成事件(TGE)。將這些數(shù)據(jù)標(biāo)準(zhǔn)化揭示了流動性/VC比率的周期性。

通常,處于“VC euphoria”區(qū)域表明流動性市場的風(fēng)險調(diào)整后回報率優(yōu)于VC。“VC capitulation”區(qū)域則更為復(fù)雜——它可能標(biāo)志著VC撤離或流動性市場過熱。

像所有市場一樣,加密VC和流動性市場遵循周期規(guī)律。2021/2022年的過剩資本正在迅速耗盡,使得創(chuàng)始人籌資更加困難。資金短缺的VC在交易和條款上變得更加挑剔。

●?VC在近期投資中表現(xiàn)不佳,并轉(zhuǎn)向短期賣出以向LP返還資金。許多知名加密VC可能在未來幾年中無法維持生存。

●?VC與創(chuàng)始人之間的錯位正在推動創(chuàng)始人尋找替代資金來源。

●?VC資本的過度供應(yīng)導(dǎo)致資金分配不良。