撰文:Glendon,Techub News

繼 3 月 12 日「Hyperliquid 50 倍杠桿巨鯨」引發(fā)的 Hyperliquid 清算事件之后,3 月 26 日 晚間,Hyperliquid 再次遭遇了一場針對其流動(dòng)性和治理模式的「閃電狙擊」。

一交易團(tuán)隊(duì)通過復(fù)制「Hyperliquid 50 倍杠桿巨鯨」的操作撤走保證金,試圖迫使 Hyperliquid 的 HLP 金庫接管巨額虧損倉位。區(qū)別在于,這個(gè)交易團(tuán)隊(duì)并未選擇比特幣和以太坊,而是將目標(biāo)放在了流動(dòng)性很低且易于操縱的 Meme 幣 JELLYJELLY 上。盡管這場光明正大的市場操縱,最終因交易所緊急干預(yù)而未完全得逞,卻再次暴露出了 Hyperliquid 在治理中心化、流動(dòng)性管理以及市場操縱防御上的多重漏洞。

就在該事件發(fā)生的前一日,加密貨幣預(yù)測市場 Polymarket 也因一起「大戶治理攻擊」事件中呈現(xiàn)出的中心化問題而備受爭議。隨著「去中心化」這一重要議題再次引發(fā)熱議,作為行業(yè)參與者,我們該如何看待去中心化交易平臺不夠「去中心化」的現(xiàn)象呢?首先,讓我們來了解一下這兩起事件的前因后果。

從事后來看,這場精心策劃的「明牌狙擊」算不上復(fù)雜。3 月 26 日,該交易團(tuán)隊(duì)首先以 350 萬枚 USDC 的保證金,通過 0xde9 開頭的地址在 Hyperliquid 上開出 4.3 億枚 JELLYJELLY 空單,當(dāng)時(shí)價(jià)值約 408 萬美元,開倉價(jià)為 0.0095 美元。

隨后,該團(tuán)隊(duì)開始大量買入 JELLYJELLY 代幣以推高現(xiàn)貨價(jià)格,并在以 0.0103 美元的價(jià)格平掉 3000 萬枚 JELLYJELLY 空單后撤回了 276 萬美元的保證金。通過這種方式,該團(tuán)隊(duì)成功將 3.98 億枚 JELLYJELLY 空單拋給了 Hyperliquid,使其觸發(fā)了自動(dòng)清算機(jī)制,從而讓 HLP 金庫被迫接管。在這一番操作下,HLP 金庫的浮虧一度超過了 1300 萬美元。

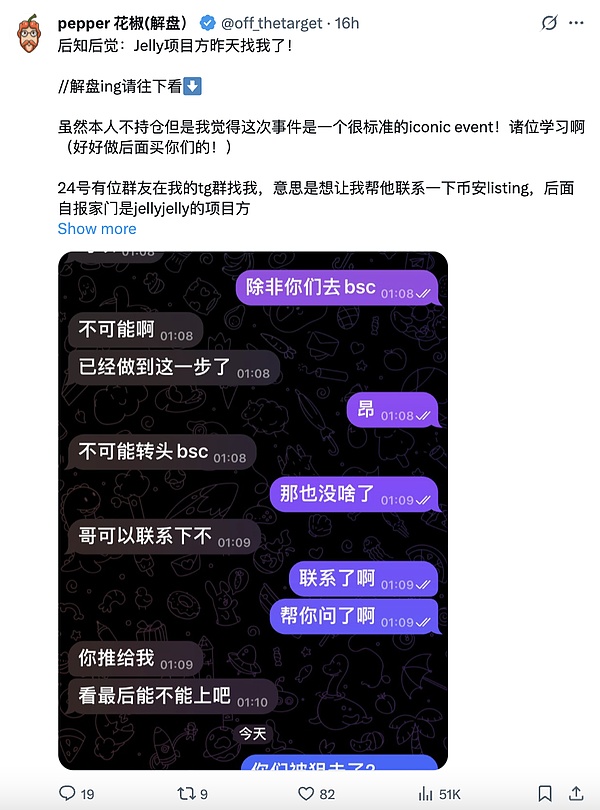

之所以說這起事件是精心策劃、蓄謀已久的,是因?yàn)閾?jù)加密貨幣 KOL「pepper 花椒(解盤)」披露,早在 3 月 24 日,就有人自稱「jellyjelly 項(xiàng)目方」聯(lián)系他幫忙推進(jìn) JELLYJELLY 上市幣安的事宜。而意料之外又在情理之中的是,當(dāng)晚沒過多久,OKX 和幣安就先后上線了 JELLYJELLY 永續(xù)合約交易對。受此影響,JELLYJELLY 價(jià)格迅速攀升,從其開倉時(shí)的 0.0095 美元一度漲至 0.066 美元以上。

據(jù) Ai 姨監(jiān)測,當(dāng)時(shí)對手盤如果將 JELLYJELLY 幣價(jià)拉升至 0.17 美元附近,HLP 金庫將面臨清算并損失持有的 2.4 億美元。并且糟糕的是,隨著 JELLYJELLY 幣價(jià)不斷上升,HLP 金庫資金卻在持續(xù)流失。

就在幣價(jià)逐漸逼近清算線的危急關(guān)頭,Hyperliquid 出手了。但沒有發(fā)生人們想象中精彩的博弈,Hyperliquid 直接通過「拔網(wǎng)線」的方式暫停了 JELLYJELLY 的價(jià)格更新,并對該代幣強(qiáng)制下架。隨后 Hyperliquid 以初始開倉價(jià) 0.0095 美元強(qiáng)行結(jié)算空單,而當(dāng)時(shí) JELLYJELLY 的現(xiàn)貨價(jià)格約為 0.05 美元。

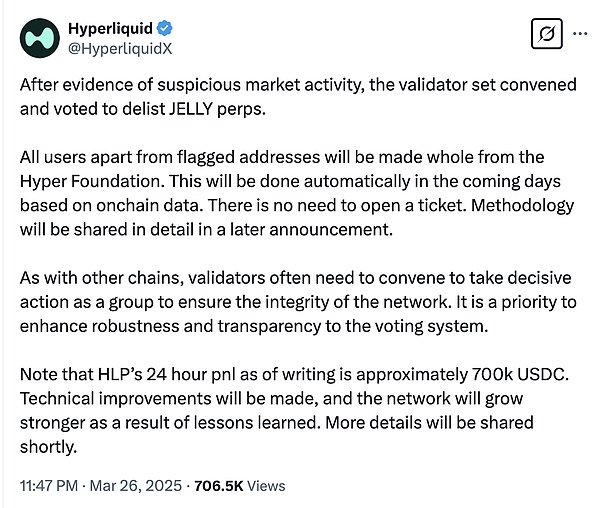

Hyperliquid 對此發(fā)推解釋稱:「在發(fā)現(xiàn)可疑市場活動(dòng)的證據(jù)后,驗(yàn)證者組召開會(huì)議并投票決定下架 JELLY 合約。除被標(biāo)記違規(guī)地址外,所有用戶都將從 Hyper 基金會(huì)獲得全額賠償。這將在未來幾天內(nèi)根據(jù)鏈上數(shù)據(jù)自動(dòng)完成。無需開票。具體方法將在后續(xù)公告中詳細(xì)分享。請注意,截至撰寫本文時(shí),HLP 的 24 小時(shí)盈虧約為 70 萬枚 USDC。我們將進(jìn)行技術(shù)改進(jìn),并吸取經(jīng)驗(yàn)教訓(xùn),讓網(wǎng)絡(luò)變得更加強(qiáng)大。」

在此之后,Hyperliquid 似乎成功化解了這場清算危機(jī),反觀 JELLYJELLY 價(jià)格大幅下跌,GeckoTerminal 行情顯示,截至撰文,JELLYJELLY 已跌至 0.0197 美元。那么,Hyperliquid 真的度過難關(guān),平安無事了嗎?

或許,此事的后續(xù)影響還會(huì)困擾 Hyperliquid 很長一段時(shí)間。

首先,對于 Hyperliquid 來說,最直接的變故是用戶因恐慌撤資,加劇流動(dòng)性壓力,導(dǎo)致該平臺在事件發(fā)生后數(shù)小時(shí)內(nèi) USDC 凈流出就達(dá)到了 1.4 億美元,過去 30 天 TVL 則從 25 億美元降至 20.7 億美元。其次,此事件也揭示了 Hyperliquid 諸多問題,例如流動(dòng)性設(shè)計(jì)缺陷,依賴金庫充當(dāng)對手盤,以及高杠桿風(fēng)控不足等。雖然的巨鯨清算事件已暴露類似漏洞,但 Hyperliquid 的改進(jìn)措施未能有效防范二次攻擊。

而最深遠(yuǎn)的影響是,Hyperliquid 去中心化敘事的崩塌。Hyperliquid 緊急下架代幣,并無視市場實(shí)際價(jià)格強(qiáng)制結(jié)算的行為,雖然避免了金庫及用戶的巨額損失,但也引發(fā)用戶對其去中心化和規(guī)則公平性的質(zhì)疑。

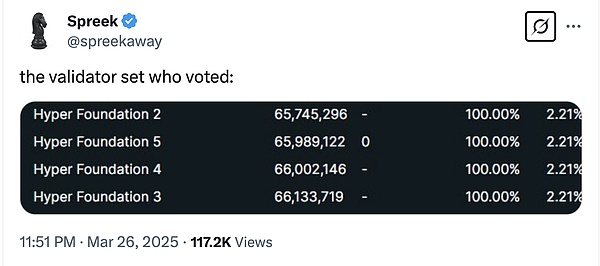

尤其是 Hyperliquid 驗(yàn)證者委員會(huì)完全由官方基金會(huì)控制,看似去中心化的投票決策,實(shí)則缺乏社區(qū)參與。據(jù) Spreek 發(fā)推披露,Hyperliquid 此次事件中的投票驗(yàn)證者均出自 Hyper 基金會(huì),此舉也凸顯了 Hyperliquid 治理中心化本質(zhì),甚至導(dǎo)致其被社區(qū)稱為「披著 DEX 皮的 CEX」。

另外,在此事件中,散戶投資者們毫無疑問成了最大的受害者。據(jù) Coinglass 數(shù)據(jù),截至撰文,過去 24 小時(shí)內(nèi) JELLYJELLY 的爆倉金額達(dá)到約 1694 萬美元。他們因跟風(fēng)買入或做多 JELLYJELLY,但隨著后者價(jià)格如過山車般從 0.066 美元爆跌至 0.02 美元,不少散戶在高位接盤后損失慘重。而這又可能進(jìn)一步導(dǎo)致散戶們對去中心化平臺的信任產(chǎn)生動(dòng)搖。

那么,進(jìn)行市場操縱的交易團(tuán)隊(duì)和「推波助瀾」的幣安、OKX 贏了嗎?

可能也沒有,事實(shí)上這或許是一場沒有贏家的游戲。

該交易團(tuán)隊(duì)通過多賬戶操作空單并拉盤,試圖迫使 Hyperliquid 金庫穿倉。但 Hyperliquid 下架代幣并強(qiáng)行平倉,使得 JELLYJELLY 價(jià)格劇烈波動(dòng),該交易團(tuán)隊(duì)開設(shè)的多單和現(xiàn)貨訂單可能因此虧損,并且其作為違規(guī)者被 Hyperliquid 排除在賠償名單之外,最終只怕難以實(shí)現(xiàn)其預(yù)期收益。

至于幣安和 OKX 則更多是聲譽(yù)受損,它們在 Hyperliquid 危機(jī)中閃電上線 JELLYJELLY 合約,推高幣價(jià),被社區(qū)指責(zé)為打擊對手和爭奪流量「落井下石」,在引發(fā)用戶反感之余,也讓不少用戶對幣安和 OKX 篩選上市項(xiàng)目的嚴(yán)謹(jǐn)性產(chǎn)生了懷疑。

在 Hyperliquid 事件發(fā)生前的 3 月 25 日,Polymarket 上也發(fā)生了一起影響惡劣的預(yù)言機(jī)操控攻擊事件。

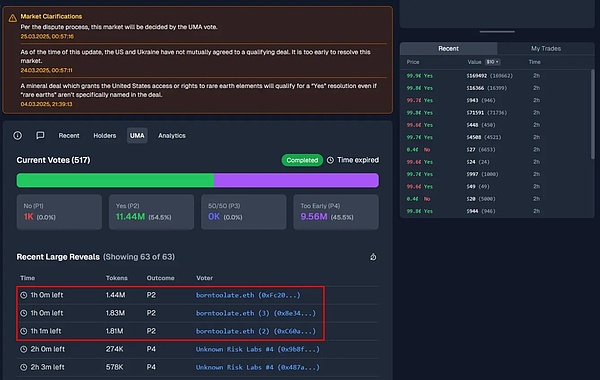

一名持有大量 UMA 代幣的用戶在預(yù)測市場即將結(jié)算時(shí),為扭轉(zhuǎn)虧損的局面,竟強(qiáng)行通過操控預(yù)言機(jī)投票機(jī)制篡改結(jié)算結(jié)果「顛倒是非」,最終該大戶連同本該賭輸?shù)挠脩魝円黄鸸戏至霜?jiǎng)池內(nèi)的所有資金。盡管 Polymarket 此前就發(fā)生過多起小額市場操縱,但由于該預(yù)測市場的獎(jiǎng)池內(nèi)押注資金超過 700 萬美元,因此迅速引起了廣泛的關(guān)注。

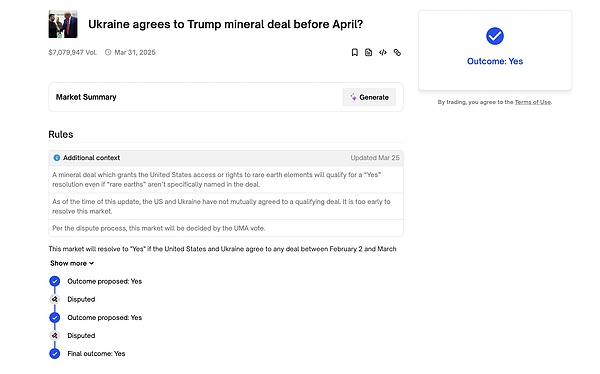

這次事件涉及的預(yù)測市場問題為:「烏克蘭是否會(huì)在四月前同意與特朗普簽署礦產(chǎn)協(xié)議?」

根據(jù)現(xiàn)實(shí)中的情況,截至市場結(jié)算時(shí),特朗普僅口頭表示「預(yù)計(jì)很快」會(huì)簽署,并無官方聲明證實(shí)烏克蘭與美國已正式簽署協(xié)議。然而,Polymarket 卻罔顧事實(shí),將結(jié)果裁定為「YES」。

那么大戶是如何做到這一步的?答案就在于 Polymarket 的判定機(jī)制和投票機(jī)制。

Polymarket 依賴于 UMA 的去中心化預(yù)言機(jī)來驗(yàn)證結(jié)果,投票權(quán)則是由 UMA 代幣持有者掌控。但由于 UMA 代幣高度集中在少數(shù)「巨鯨」手中,這就導(dǎo)致看似去中心化的 UMA 實(shí)則很容易被資本所左右。另一方面,Polymarket 的投票規(guī)則也進(jìn)一步加劇了這種中心化傾向:提出異議通常需要繳納高達(dá) 750 美元的保證金,但一旦投票結(jié)果錯(cuò)誤,提出異議者將損失這筆保證金;而就算結(jié)果正確,他們可以獲得的獎(jiǎng)勵(lì)也不多,這便導(dǎo)致普通用戶害怕?lián)p失而不敢輕易提出異議。然而,持有大量 UMA 的大戶卻可以輕松支付保證金并主導(dǎo)投票方向。

在這起事件中,這位大戶便是在市場即將結(jié)算前,通過三個(gè)賬戶投下了約 508 萬枚 UMA 代幣(約占總投票數(shù)的 25%),最終導(dǎo)致裁定結(jié)果發(fā)生了逆轉(zhuǎn)。

此事件直接將 Polymarket 去中心化機(jī)制中潛藏的資本控制風(fēng)險(xiǎn)暴露無遺,只是與 Hyper 基金會(huì)受到的「權(quán)力中心化」?fàn)幾h有所不同,Polymarket 更多突顯出的是「資本中心化」。正如許多用戶所質(zhì)疑的那樣,當(dāng)這些大戶可以憑借代幣持有量「顛倒黑白」時(shí),普通參與者如何能夠信任這個(gè)市場的公平性?

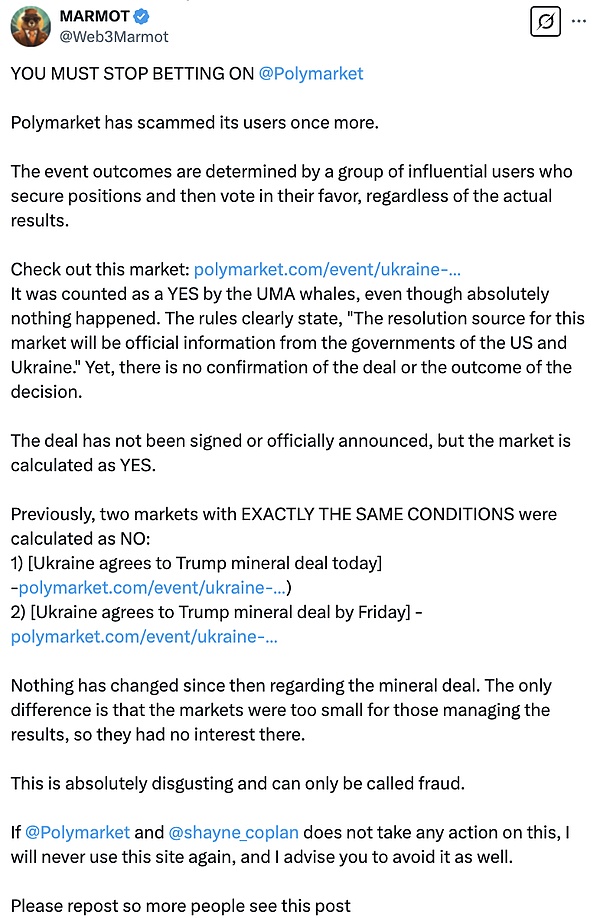

加密 KOL「MARMOT」更是發(fā)推譴責(zé)稱,Polymarket 又一次欺騙了用戶。如果 Polymarket 對此不采取任何行動(dòng),他將永遠(yuǎn)不會(huì)再使用這個(gè)網(wǎng)站,并建議其他用戶也不要使用它。

有意思的是,面對社區(qū)及用戶的責(zé)問和抗議,Polymarket 官方在事件發(fā)生后雖然承認(rèn)裁決結(jié)果與用戶預(yù)期及現(xiàn)實(shí)不符,卻以「非系統(tǒng)故障」為由拒絕向受損用戶退款,僅承諾與 UMA 團(tuán)隊(duì)加強(qiáng)系統(tǒng)監(jiān)控和完善規(guī)則。

這一操作可以說與 Hyperliquid 的操作截然相反,Polymarket 選擇了維持表面上的「程序正義」,明確表示不會(huì)干涉這一事件。不出所料,Polymarket 的「不作為」引發(fā)了社區(qū)更強(qiáng)烈的批評。

而在這兩起事件中,我們再次看到了圍繞「去中心化」這一議題的爭議,Hyperliquid 下場拔網(wǎng)線被視為「過度中心化的行為」,Polymarket 的表態(tài)及這起操控預(yù)言機(jī)事件則讓它收獲了「偽去中心化」的評價(jià)。而其中深層原因其實(shí)是去中心化平臺在危機(jī)處理中的兩難困境:人為干預(yù)違背「去中心化原則」,放任自流則會(huì)犧牲用戶權(quán)益。

盡管 Crypto 行業(yè)已經(jīng)發(fā)展了 17 年,但時(shí)至今日,實(shí)現(xiàn)「真正的去中心化」仍然會(huì)受到諸多現(xiàn)實(shí)因素的制約。從客觀的發(fā)展趨勢來看,作為各自領(lǐng)域的龍頭老大,這類事件的出現(xiàn)其實(shí)是暴露它們在治理、算法規(guī)則以及機(jī)制設(shè)計(jì)方面的漏洞的必經(jīng)階段。

正如前文所述,Polymarket 依賴 UMA 預(yù)言機(jī)進(jìn)行裁決,但 UMA 代幣投票權(quán)高度集中在少數(shù)巨鯨手中。盡管系統(tǒng)名義上「去中心化」,實(shí)際仍被資本操控,導(dǎo)致結(jié)果偏離現(xiàn)實(shí);Hyperliquid 的緊急決策雖以「去中心化投票」為名,但驗(yàn)證者均來自官方基金會(huì),本質(zhì)上也仍是中心化干預(yù)。這些呈現(xiàn)出的治理缺陷與不足,或許可以成為 Hyperliquid 和 Polymarket 改進(jìn)算法機(jī)制和風(fēng)險(xiǎn)管理的契機(jī),同時(shí)也為它們后續(xù)的機(jī)制改革和創(chuàng)新指明了方向。

另一方面,筆者認(rèn)為,行業(yè)和社區(qū)可以對去中心化平臺寬容一些,允許其在短期內(nèi)進(jìn)行中心化干預(yù)以換取長期的進(jìn)化。正如 Hyperliquid 在面臨金庫穿倉風(fēng)險(xiǎn)時(shí),果斷下架代幣并強(qiáng)行平倉,雖違背「去中心化原則」,但保護(hù)了多數(shù)用戶資產(chǎn),這與 2016 年 6 月 The DAO 事件中以太坊基金會(huì)的干預(yù)邏輯一致——犧牲短期的理想以維護(hù)系統(tǒng)的生存。

同時(shí),用戶信任也需要逐步建立,去中心化產(chǎn)品無法像 CEX 那樣依賴強(qiáng)權(quán)背書,因此用戶如果選擇了前者,就需要接受「代碼即法律」的潛在風(fēng)險(xiǎn),并且也要留給項(xiàng)目修復(fù)漏洞和升級技術(shù)的時(shí)間。

至于去中心化產(chǎn)品本身,值得一提的是,許多項(xiàng)目在獲得穩(wěn)定的盈利方式后,本應(yīng)該將更多精力集中在優(yōu)化產(chǎn)品上。然而,一些項(xiàng)目都在賺錢以后就停滯創(chuàng)新了,繼而開啟了「躺平」模式。正如 Hyperliquid 在空投后迅速成為去中心化永續(xù)合約市場的領(lǐng)頭者,并未投入足夠的精力去解決其在自動(dòng)化清算機(jī)制、應(yīng)對市場操縱以及流動(dòng)性管理等方面的隱患,因此這次交易團(tuán)隊(duì)、幣安以及 OKX 等 CEX 的「明牌狙擊」,再次暴露出其作為去中心化平臺的脆弱性。不過,塞翁失馬,焉知非福,這或許也可以使得 Hyperliquid 警醒過來,從而倒逼其加速技術(shù)升級和提升風(fēng)險(xiǎn)管控。

當(dāng)前,許多去中心化產(chǎn)品都站在算法機(jī)制和治理模式需要?jiǎng)?chuàng)新的十字路口,Polymarket 事件表明,純粹依賴代幣權(quán)重的投票機(jī)制極易演變?yōu)椤纲Y本專制」,而 Hyperliquid 的案例則證明完全剔除人為干預(yù)也可能放大系統(tǒng)性風(fēng)險(xiǎn)。探索「有彈性的去中心化」模式,將是一個(gè)極具挑戰(zhàn)性的議題,對于這些產(chǎn)品來說,短期中心化干預(yù)也只是權(quán)宜之計(jì),長期還是要回歸「代碼治理」的本質(zhì)。