作者:Tanay Ved 來源:Coin Metrics 翻譯:善歐巴,喜來順財經(jīng)

?宏觀經(jīng)濟壓力導(dǎo)致加密市場總市值在 2025 年第一季度下跌 19%,至 2.65 萬億美元。比特幣(BTC)下跌 7%,而以太坊(ETH)和 Solana(SOL)因避險情緒下跌幅度更大。

?穩(wěn)定幣總供應(yīng)量突破 2300 億美元,USDC 和以太坊成為主要受益者,而新進入者正加緊推出產(chǎn)品,以應(yīng)對日益推進的穩(wěn)定幣立法。

?以太坊的 Layer-2 擴展戰(zhàn)略 造成短期價值斷層,影響 ETH 表現(xiàn)。擴大數(shù)據(jù)塊容量、提升 L2 需求,并吸引代幣化和穩(wěn)定幣等高價值用例回歸 L1,可能成為恢復(fù)價值累積的可行路徑。

?Solana 進行了關(guān)鍵的 SIMD 升級,重塑驗證者激勵和銷毀政策,而迷因幣活動降溫凸顯出網(wǎng)絡(luò)需要更可持續(xù)的使用模式。

引言

在本期特別版的《網(wǎng)絡(luò)狀態(tài)》報告中,我們基于數(shù)據(jù)深入分析 2025 年第一季度對數(shù)字資產(chǎn)行業(yè)產(chǎn)生影響的主要發(fā)展、市場表現(xiàn)和網(wǎng)絡(luò)活動。

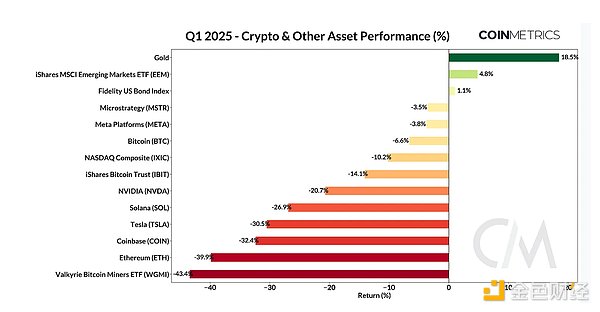

2025 年第一季度,宏觀經(jīng)濟壓力拖累了數(shù)字資產(chǎn)和傳統(tǒng)市場。貿(mào)易政策不確定性、通脹壓力和經(jīng)濟前景疲軟促使投資者涌向避險資產(chǎn),尤其是黃金,其年初至今漲幅達 18%,超過所有主要資產(chǎn)類別。與此同時,包括納斯達克綜合指數(shù)和“科技七巨頭”在內(nèi)的風(fēng)險資產(chǎn)回吐了大選前的漲幅。

盡管加密行業(yè)出現(xiàn)了一些積極勢頭,如 SEC 撤銷重大執(zhí)法行動、比特幣戰(zhàn)略儲備建立以及機構(gòu)對穩(wěn)定幣和代幣化的興趣增長,但市場情緒仍受到 Bybit 史上最大漏洞攻擊和迷因幣投機行為 的影響。在這些因素的推動下,加密市場總市值下跌 19%,至 2.65 萬億美元。

?比特幣(BTC):下跌 7%

?Solana(SOL):下跌 27%

?以太坊(ETH):下跌 39%

加密股票方面,MicroStrategy 在第一季度持續(xù)活躍,通過新的融資工具擴大比特幣持倉。截至 3 月 31 日,MicroStrategy 的比特幣持倉已達 528,185 BTC。該公司推出了 STRK 和 STRF 兩類優(yōu)先股,并發(fā)行 20 億美元零息可轉(zhuǎn)換債券。GameStop 近期宣布 13 億美元可轉(zhuǎn)換債券融資,加入 Marathon Holdings 和 Metaplanet 等企業(yè)的行列。Coinbase(COIN)和比特幣礦企在更廣泛的市場壓力下表現(xiàn)不佳。

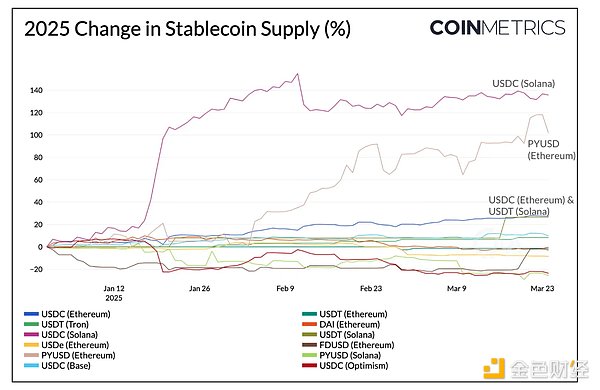

穩(wěn)定幣在波動的市場環(huán)境中占據(jù)核心地位,總市值突破 2300 億美元。該領(lǐng)域正在吸引新進入者,試圖在快速增長的市場中分得一杯羹。隨著 GENIUS Act 和 STABLE Act 在美國參眾兩院提出,穩(wěn)定幣立法正在逐步推進,促使 Fidelity 等機構(gòu)推出自身的穩(wěn)定幣和代幣化計劃。

穩(wěn)定幣的認(rèn)可度正在多個層面上提高:Stripe 在其年度信中稱其為 “金融超導(dǎo)體”。Tether 已成為 全球第七大美國國債持有者,進一步鞏固了穩(wěn)定幣在美元主導(dǎo)地位中的作用,并支持對美國國債的需求。

在各個區(qū)塊鏈上發(fā)行的穩(wěn)定幣中,Solana 上的 USDC 供應(yīng)量增幅最大,增長了 137%,達到 99 億美元。流動性涌入 Solana 生態(tài)系統(tǒng)的同時,TRUMP meme 幣也推出了,盡管網(wǎng)絡(luò)活動冷卻時間更長,但流動性仍然保持穩(wěn)定。PayPal 在以太坊上的 PYUSD 供應(yīng)量增長了 105%,達到 6.7 億美元,而 USDC(以太坊)和 USDT(Solana)也穩(wěn)步增長了約 28%。總體而言,Circle 的 USDC 是第一季度穩(wěn)定幣勢頭的主要受益者,市值創(chuàng)下了 600 億美元的歷史新高。

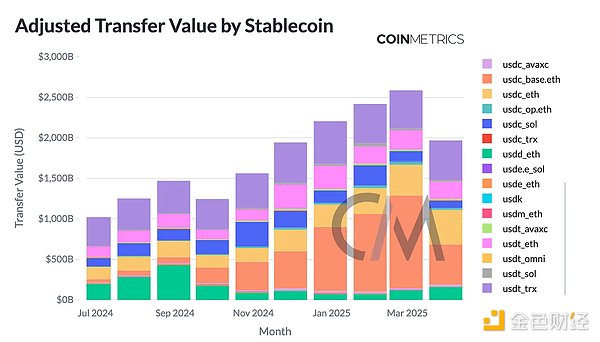

穩(wěn)定幣總轉(zhuǎn)賬量(經(jīng)調(diào)整后)持續(xù)攀升。最值得注意的是,第一季度大部分增長來自 Base Layer-2 網(wǎng)絡(luò)上的 USDC。Base 在 1 月和 2 月促成了 9560 億美元和 1.1 萬億美元的 USDC 調(diào)整后轉(zhuǎn)賬量,甚至超過了 Tron 上的 USDT。Base 的這一勢頭凸顯了其不斷發(fā)展的 DeFi 生態(tài)系統(tǒng)以及在低費用網(wǎng)絡(luò)中穩(wěn)定幣使用中的主導(dǎo)地位。

以太坊在穩(wěn)定幣和代幣化方面的領(lǐng)先地位持續(xù)增強,網(wǎng)絡(luò)上的穩(wěn)定幣供應(yīng)量達到創(chuàng)紀(jì)錄的 1300 億美元,像 BUIDL 這樣的代幣化資產(chǎn)超過 18 億美元。盡管流動性如此充足,但以太坊上的活動仍落后于前幾年。ETH 的表現(xiàn)不佳在第一季度進一步擴大,ETH/BTC 比率跌至五年來的最低水平。那么,是什么導(dǎo)致了以太坊區(qū)塊鏈、其第 2 層生態(tài)系統(tǒng)與 ETH 表現(xiàn)之間的脫節(jié)呢?

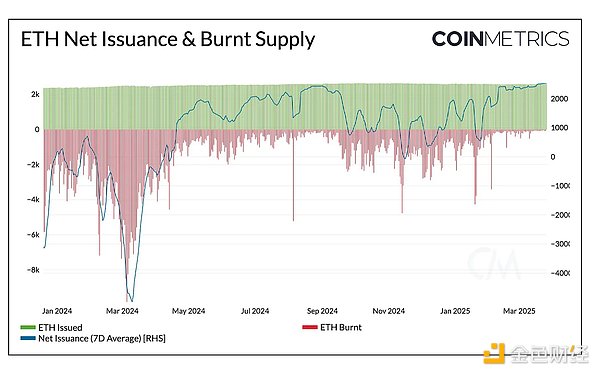

這種脫節(jié)似乎源于多種因素,尤其是以太坊通過第 2 層進行擴展的路線圖,以及目前通過費用為 ETH 增加的有意義的價值。隨著Dencun升級中 EIP-4844 的實施,blobspace 的引入帶來了網(wǎng)絡(luò)經(jīng)濟的明顯轉(zhuǎn)變。2024 年 3 月,以太坊產(chǎn)生了近 3000 萬美元的總費用;一年后,這一數(shù)字下降到 50 萬美元左右。

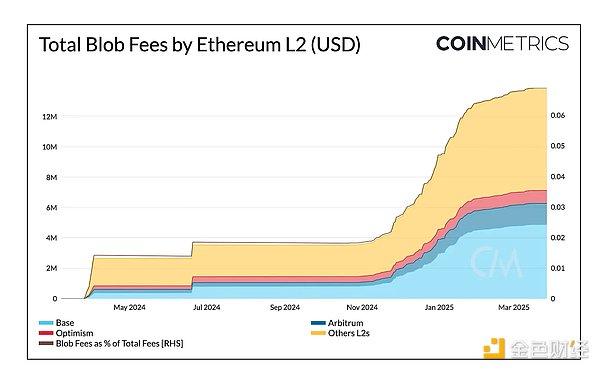

這種下降主要是由于執(zhí)行遷移到 L2,而流回 L1 的價值極小。Base、Arbitrum 和 Optimism 等 Layer-2 總共只支付了 1300 萬美元的 blob 成本,同時通過序列器收入保持了 90% 以上的利潤率。這種動態(tài)引發(fā)了對價值泄漏的擔(dān)憂,以太坊承擔(dān)了安全成本,而 L2 占據(jù)了不成比例的經(jīng)濟價值份額。Blob 費用現(xiàn)在僅占總費用的 0.07%,而且由于基礎(chǔ)費用較低,銷毀的 ETH 也較少。在過去一周,每天僅銷毀約 70 個 ETH,增加了凈發(fā)行量,并將年通脹率提高到 0.79%。

雖然這種動態(tài)目前正在影響 ETH 的估值,但以太坊通過 L2 進行擴展的長期戰(zhàn)略可能需要一些時間才能見效。由于 blobspace 的商品化以及第 2 層商業(yè)模式的盈利能力,以太坊生態(tài)系統(tǒng)中的 L2 和 blob 交易數(shù)量預(yù)計將增長。每天發(fā)布約 21K 個 blob,blob 交易始終達到目標(biāo)容量(每個區(qū)塊 3 個 blob)。

即將進行的Pectra升級(以及隨后的 Fusaka)旨在進一步逐步擴展 blob 容量(EIP-7691?),降低成本,推動對 L2 交易的更多需求,從而提高總體 blob 費用。與此同時,通過增加 gas 限制來擴展 L1 并吸引高價值用例到基礎(chǔ)層(例如穩(wěn)定幣、代幣化和 DeFi)可能為恢復(fù) ETH 的長期價值積累提供一條可行的途徑。在即將到來的季度,隨著 Pectra 帶來新的改進并且發(fā)行人尋求推出質(zhì)押的 Ether ETF,以太坊質(zhì)押生態(tài)系統(tǒng)的關(guān)注度可能會成為焦點。

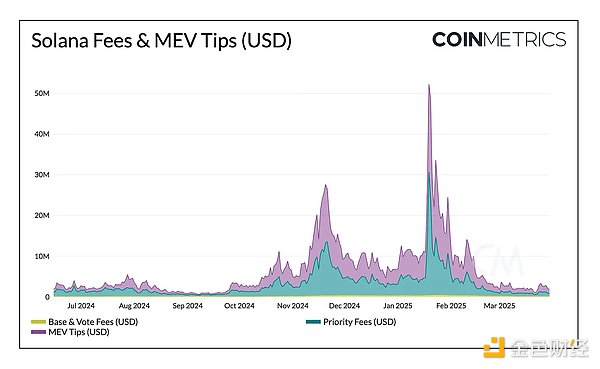

第一季度對于 Solana 來說是一個多事之秋。今年年初,隨著 TRUMP memecoin 的推出,網(wǎng)絡(luò)經(jīng)歷了一次重要的壓力測試。在一段時間內(nèi),網(wǎng)絡(luò)活動上升到前所未有的水平,導(dǎo)致網(wǎng)絡(luò)擁堵、費用和 MEV 小費(用于交易優(yōu)先級的非協(xié)議小費)增加。該事件還帶來了非投票交易的激增,達到 1.12 億,活躍錢包數(shù)量短暫上升至 560 萬。然而,這種活動激增是短暫的,因為 memecoin 活動降溫,更廣泛的市場狀況惡化。

從網(wǎng)絡(luò)開發(fā)的角度來看,本季度對 Solana 也很重要。三份關(guān)鍵的 Solana 改進文件 (SIMD) 被提交投票,影響了網(wǎng)絡(luò)經(jīng)濟和驗證者激勵。其中最主要的是 SIMD-0228,這是一項基于質(zhì)押參與度(質(zhì)押的 SOL 供應(yīng)量百分比)實施動態(tài)發(fā)行率的提案。由于 Solana 目前的年通脹率約為 4.5%(每年減少 15%),目標(biāo)是抑制發(fā)行并減少對通脹獎勵的依賴,將驗證者收入轉(zhuǎn)向優(yōu)先費用和 MEV 小費。

然而,該提案最終未能獲得多數(shù)支持,因為人們對較小驗證者的盈利能力和驗證者中心化的可能性產(chǎn)生了擔(dān)憂。雖然優(yōu)先費和 MEV 小費已從峰值回落,但它們合計占 Solana 經(jīng)濟價值的 87%。

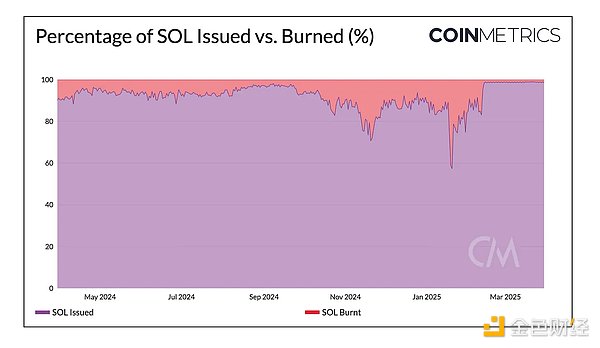

另一方面,Solana SIMD-0096 通過,將 100% 的優(yōu)先費用轉(zhuǎn)給驗證者。這消除了之前銷毀 50% 優(yōu)先費用的政策,提高了驗證者和質(zhì)押者的獎勵。這一變化激勵了使用 Solana 的原生優(yōu)先費用,減少了對 Jito 等協(xié)議外小費系統(tǒng)的依賴。自實施以來,SOL 的平均銷毀量已從約 15.9K 下降到約 950,給供應(yīng)帶來了通脹壓力。與此同時,SIMD-0123 通過,為驗證者創(chuàng)建了一種與質(zhì)押者分配優(yōu)先費用的機制。

隨著 Solana 網(wǎng)絡(luò)日趨成熟,未來幾個季度將展現(xiàn)其促進更可持續(xù)活動形式的能力。與此同時,機構(gòu)吸引力的跡象正在顯現(xiàn),SOL 期貨現(xiàn)已在芝加哥商品交易所 (CME) 上市,這可能為 SOL 現(xiàn)貨 ETF 鋪平道路。

盡管本季度受到宏觀經(jīng)濟不確定性的困擾,但監(jiān)管明確性和機構(gòu)采用等結(jié)構(gòu)性催化劑仍在不斷推進。比特幣和穩(wěn)定幣是主要受益者,鞏固了它們作為加密生態(tài)系統(tǒng)基礎(chǔ)錨點的地位。與此同時,以太坊的Pectra升級和Solana最近的SIMD提案等漸進式網(wǎng)絡(luò)升級,盡管處于不同的增長階段,但有望加強鏈上基礎(chǔ)設(shè)施,提高構(gòu)建者、用戶和網(wǎng)絡(luò)利益相關(guān)者的效用。盡管近期波動性可能會持續(xù)存在,但中期前景仍然樂觀,因為宏觀條件的轉(zhuǎn)變可能會為加密市場帶來新的流動性和風(fēng)險偏好。