作者:XinGPT;來源:SevenUp DAO

TLDR:先說結論:理論上有可能,但實際非常小概率

杠桿比例不高,債務期限較長,短期無明顯償債壓力

財務危機的前提是:比特幣價值長期處于極端低位,發生概率較低;

創始人MichaelSaylor擁有46.8%投票權,可以避免優先股債務中提前贖回的條款,牢牢掌握公司的運營方向

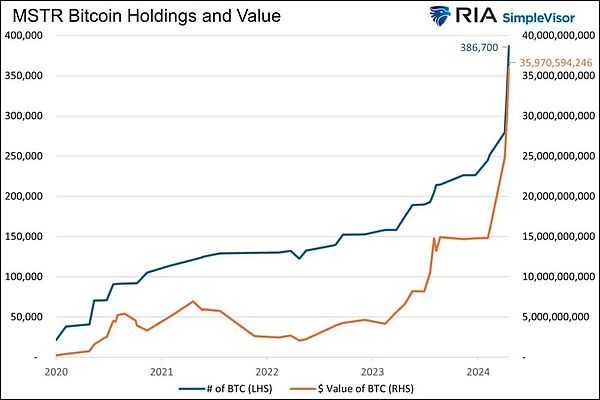

一、微策略的比特幣持倉與策略

MicroStrategy已經從一家傳統的軟件公司轉型為全球最大的比特幣持有企業,截至2024年底,公司共持有約471,107枚比特幣。這些比特幣的總成本約為279.7億美元,平均購入成本約62,500美元/枚,而2024年底這些比特幣的市值約為417.9億美元。

MicroStrategy的比特幣投資是通過發行債券和增發股票融資實現的。其管理層(以聯合創始人MichaelSaylor為代表)將比特幣視為公司的主要儲備資產,不斷通過外部融資購買更多比特幣,而不是依賴自身業務的現金流。

MicroStrategy主要通過四種途徑籌集資金購買比特幣:

使用自有資金購買

不是主要的資金來源,微策略一共大概使用了不超過5億資金購買比特幣。

發行可轉換優先債券(convertible SeniorNotes)

為了購買更多比特幣,微策略開始采用發行可轉債的方式融資買幣。

可轉換優先債券是一種金融工具,允許投資者在特定條件下將債券轉換為公司股票。這種債券的特點是利率較低,甚至為零,同時設定高于當前股價的轉換價格。投資者之所以愿意購買此類債券,主要因為其提供了下行保護(即債券到期可收回本金和利息)以及在股價上漲時的潛在收益。微策略發行的幾期可轉債利率在 0%-0.75%之間居多,說明投資者實際是對 MSTR的股價上漲有信心,寄希望于債券轉換為股票以賺取更多收益。

發行優先擔保債券(SeniorSecured Notes

除了可轉換優先債券,微策略還發行過一次 4.89 億美元 2028 年到期 6.125%利率的優先擔保債券。

優先擔保債券是一種有抵押的債券,風險比可轉換優先債券更低,但是這類債券只有固定利息收益。微策略發行的這一批優先擔保債券,已經選擇提前還款。

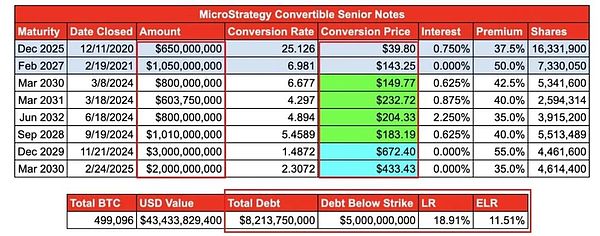

下圖是當前微策略實際在途的債務情況:

可以看出:當前微策略總負債為82.13億,總資產(以比特幣為主)市值430億美金,杠桿倍數(leverage ratio)為19%。也就是說比特幣要跌16500以下,并且這個價格持續到2028甚至更久才會讓微策略資不抵債。

市價股票發行(At-the-Market Equityofferings)

微策略增發股票融資購買比特幣,不產生債務,但發行股票稀釋了現有股東權益。之所以現有股東會同意這種增發的方式,是因為微策略提出了一個新的指標BTC Yield, 即每股比特幣收益,為比特幣持有量和稀釋后總股本的比值。也就是說,在行情上升階段通過增發股票融資去購買比特幣,雖然用戶持有的持股比例降低了,但是每股的比特幣含量增加了,總體來說用戶持有的比特幣量還可能增加。

比如2024年微策略的BTC Yield就是74%,意味著每股的比特幣數量增加了74%,而2025目前的BTCYield是6.9%,目標是年底達到15%

二、比特幣價格下跌的短期 vs.長期影響

1、短期影響:

比特幣價格下跌會直接影響MicroStrategy的財報表現。會計規則要求公司在比特幣價格下跌時計提減值損失,但價格上漲時不能直接反映收益。

例如,2022年比特幣暴跌時,公司在第四季度計提了1.97億美元的減值損失,導致季度虧損。而2023年比特幣回升時,公司則因會計處理減少了減值損失,甚至一度出現盈利。

目前公司沒有比特幣質押貸款,因此短期內比特幣價格波動不會引發追加保證金的風險。但股價與比特幣高度相關,比特幣下跌往往會導致MicroStrategy股價同步下跌,進而影響公司融資能力。

2、長期影響:

如果比特幣進入長期熊市,公司可能面臨嚴重的融資壓力。目前MicroStrategy的軟件業務規模較小,2024年全年收入僅約5億美元,且仍在虧損,因此無法通過自身業務積累大量現金來覆蓋債務或繼續購買比特幣。

公司目前的運營模式高度依賴資本市場,如果比特幣長期低迷,投資者可能會減少對MicroStrategy的融資支持,或者要求更高的融資成本。

如果比特幣價格長期低于公司平均買入價62,500美元/枚,MicroStrategy的比特幣資產賬面價值將持續低于實際成本,這可能會影響投資者信心,進一步加劇股價壓力。

由于公司管理層高度信奉比特幣的長期價值,即便財務狀況惡化,公司也不太可能主動出售比特幣,而是會通過新的債務或股權融資來維持運營。但如果融資受阻,可能會被迫調整策略。

三、關鍵財務數據分析

1、比特幣持倉與估值:

截至2024年底,MicroStrategy持有的比特幣賬面價值約239億美元(計提減值后),但按市場價格計算約417.9億美元。

由于公司采用的會計準則,如果比特幣價格跌至3萬美元以下,公司將不得不進一步計提減值,這可能會加劇股價壓力。

2、債務水平:

MicroStrategy目前的總債務約為82億美元,主要是可轉換債券,票息較低,部分甚至為0%。

其中:2025年12月到期:6.5億美元,票息0.75%。2027年2月到期:10.5億美元,票息0%。2029年12月到期:30億美元,票息0%。

由于部分可轉換債券的轉換價格低于當前股價,這些債券更可能被轉換為股票,而不是要求現金償付,因此短期債務風險較低。

但如果未來比特幣價格持續低迷,MicroStrategy的股價跌破轉換價格,債券持有人可能會要求現金償付,這將增加公司的現金流壓力。

3、現金流與流動性:

2024年,公司運營業務的現金流凈流出5300萬美元,僅有4680萬美元現金儲備,這意味著MicroStrategy幾乎沒有任何現金緩沖。

2024年底,公司通過增發股票融資151億美元,但如果股價下跌,公司未來的融資能力可能受到影響。

2025年,公司還額外發行了一批10%股息率(之前預計8%)的優先股,說明融資成本已經開始上升。

4、盈利能力:

公司本身的軟件業務收入增長停滯,2024年軟件收入同比下降3%,全年軟件業務僅貢獻約5億美元營收。

公司依靠比特幣投資帶來的賬面收益,但由于減值規則影響,財報利潤波動較大,無法形成穩定盈利模式。

未來,如果比特幣價格不持續上漲,公司可能會長期處于虧損狀態,進一步增加融資壓力。

四、股價走勢與比特幣的相關性

過去幾年,MicroStrategy的股價與比特幣價格的相關性達到了0.7~0.8,幾乎成為一個比特幣杠桿ETF。

2024年底,比特幣創下歷史新高(接近10萬美元),MicroStrategy股價也一度飆升至500美元以上。但隨后比特幣回調,公司股價在短時間內暴跌50%。

由于公司持有比特幣的杠桿效應,MicroStrategy的股價波動往往大于比特幣本身。例如,比特幣2025年初下跌40%,MicroStrategy股價跌幅超過55%。

目前市場對MicroStrategy的估值通常高于其持有比特幣的凈值,部分投資者愿意支付溢價來通過MSTR間接投資比特幣。但如果比特幣價格下跌,這種溢價可能會消失,甚至出現低于凈值交易的情況。

五、破產或財務危機的可能性

短期來看,MicroStrategy仍然具備較強的償債能力,但如果比特幣進入長期熊市,可能會引發財務困境。

資產 vs.負債比:目前公司持有417.9億美元的比特幣,遠高于82億美元的債務,短期償債壓力較小。但如果比特幣價格跌至1.2萬~1.5萬美元,公司的比特幣資產將低于債務總額,此時可能出現技術性破產。

債務到期風險:2025年6.5億美元的債務可能會通過股權轉換解決,但2027~2029年將有超過40億美元債務到期。如果屆時比特幣仍處于低位,MicroStrategy可能難以通過增發股票或新發債務進行再融資可能需要出售比特幣償債。

管理層立場:MichaelSaylor控制46.8%投票權,可以阻止公司出售比特幣或改變戰略。但如果比特幣價格跌破某個臨界點,公司可能被迫采取緊急措施,包括出售部分比特幣、重組債務,甚至考慮破產保護。

如下圖,如下圖所示,可轉債條款中規定公司發生重大變化,投資者可以要求公司提前12-18個月償還債務,但是定義“重大變化”主要是指公司股東決定清算,公司股東的投票權大多數在MichaelSaylor手里

六、結論:

MicroStrategy目前仍然保持財務穩定,但如果比特幣價格出現長期、深度下跌,其高杠桿策略可能會導致嚴重財務壓力。公司的命運完全取決于比特幣的未來走勢——如果比特幣長期低迷,MicroStrategy可能會陷入債務危機甚至破產;但如果比特幣繼續上漲,公司將保持強勁增長。